Налог с продажи квартиры: что нужно знать перед сделкой

17 октября 2024

История покупки и продажи

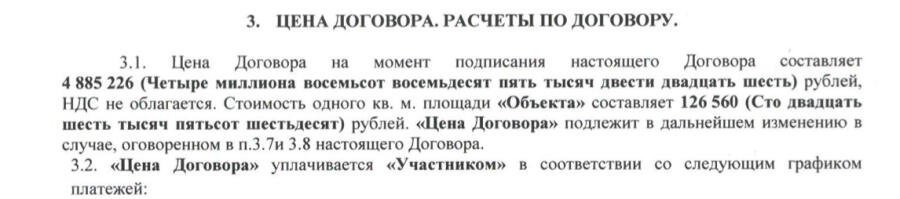

Мы с мужем переехали в Москву из Самары и свою первую квартиру в ипотеку от застройщика купили в июле 2018 года за 4 885 226 рублей. Половиной владею я, половиной – муж. За пять лет мы погасили жилищный кредит и решили продать недвижимость.

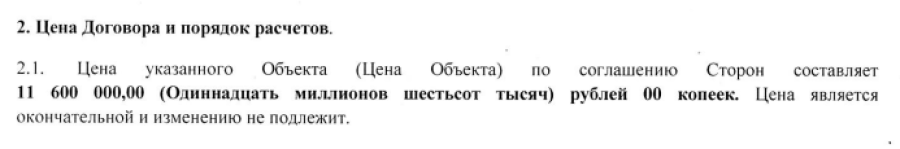

Продали квартиру мы в декабре 2023 года за 11 600 000 рублей, то есть с доходом в 6 714 774 рубля.

В общем порядке с суммы дохода полагается заплатить НДФЛ в 13%. Мы знали об этом, а потому продали квартиру только по истечении 5 лет (минимальный срок владения).

Однако этой осенью мужу пришло письмо от ФНС с суммой налога на доходы физических лиц на 685 172 рубля, который необходимо заплатить до 2 декабря 2024 года (как и все имущественные налоги).

Мне такое письмо не пришло, несмотря на то, что я также была собственником квартиры и тоже получила доход от продажи. Начинаем разбираться.

Условия освобождения от налога

В общем порядке платить НДФЛ не нужно, если собственник владел недвижимостью более 5 лет.

Продать жилье без налога после 3 лет владения можно, если недвижимость:

- единственная у продавца,

- была подарена,

- получена по наследству,

- приватизирована,

- перешла по договору пожизненного содержания с иждивением.

От уплаты налога также освобождаются семьи с детьми, но только если совпадут сразу 5 условий:

- воспитываются двое детей в возрасте до 18 лет или до 24 лет (при очном обучении),

- новое жилье приобретено не позже 30 апреля следующего после продажи недвижимости года (например, продали квартиру в июле 2023 года, а приобрели – 29 апреля 2024 года),

- площадь и кадастровая стоимость нового жилья выше, чем проданного (например, продали 46 метров с кадастровой стоимостью 5 млн рублей, а приобрели 78 метров с кадастровой стоимостью 8 млн рублей),

- кадастровая стоимость проданного жилья не превышает 50 млн рублей,

- на момент продажи членам семьи не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше приобретаемого (семья продает квартиру, площадью 46 метров, при этом у нее в собственности еще есть дом, площадью 100 «квадратов» – значит, условие не соблюдено).

И у меня, и у мужа есть недвижимость в Самаре, а значит в нашем случае мы подпадаем под единственное условие об освобождения от налога – минимальный срок владения квартирой в 5 лет.

Как считать срок?

Важный нюанс – что считать началом отсчета срока владения. При покупке недвижимости на первичном рынке можно ошибочно полагать, что это дата в договоре долевого участия (ДДУ). Однако в федеральном законе значится другая формулировка:

То есть не имеет значения, когда был заключен ДДУ, на сколько лет ипотека, когда произошло ее погашение, самое важное – это день, в который банк перечислил застройщику всю сумму договора. В нашем случае сумма переводилась застройщику тремя траншами:

- залог – 30 тысяч рублей

- первоначальный взнос – 703 тысячи рублей

- ипотечные средства банка – 4 152 226 рублей

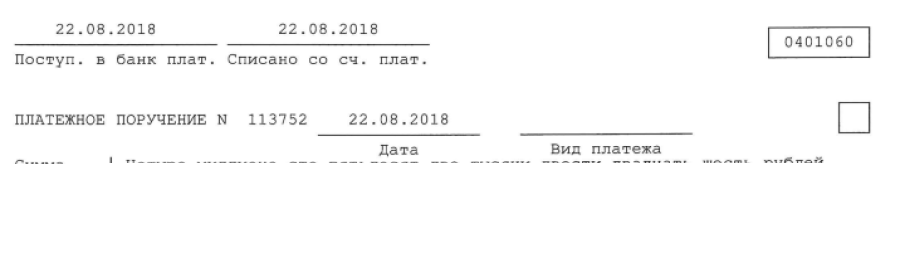

Последним перечислением стали ипотечные средства – банк перевел их застройщику 22 августа 2018 года. Это и есть наша дата начала отсчета срока владения. Спустя 5 лет и 4 месяца мы продали квартиру, то есть срок соблюден и налог платить не нужно.

Платежное поручение банка сохранилось в папке со всеми документами.

Вероятно, в налоговой инспекции, в которой состоит на учете мой муж, этого документа по каким-то причинам не оказалось. Мы отксерокопировали платежку и направили в качестве уточнения в инспекцию. На момент публикации материала пришёл ответ о том, что документы приняты в работу.

Доплата за метраж

Когда дом построен, возникают ситуации, что метраж квартиры оказывается больше заявленного изначально. В большинстве случаев застройщик требует от владельца доплату. Получается, что застройщик получает еще один транш оплаты.

Пример

Банк произвел полную оплату стоимости квартиры в июле 2023 года. Спустя год, в июле 2024 года, застройщик ввел дом в эксплуатацию, и выяснилось, что площадь квартиры на 1 кв. м больше заявленной. В июле 2024 года дольщик доплачивает за метраж – это и будет датой полной оплаты по договору.

Возникали ситуации, когда собственники продавали недвижимость в полной уверенности, что минимальный срок владения прошел, однако затем им выставлялся НДФЛ с дохода, полученного от продажи.

Этот вопрос разрешился после вступления в силу в 2022 году закона, уточняющего правила определения срока владения при доплате за метраж.

Особые условия от застройщика

В настоящее время рыночные ставки по ипотеке превышают 20-22%, а льготные программы жилищного кредитования доступны не всем. Спрос на ипотеку, а соответственно и покупку недвижимости, снижается.

Чтобы привлечь покупателей, застройщики предлагают различные форматы приобретения жилья. Например, траншевая ипотека, когда оплата застройщику производится банком частями (траншами). Наиболее распространена следующая схема: первый транш зачисляется сразу после заключения ДДУ, второй (основной) – после ввода дома в эксплуатацию.

Также застройщики предлагают различные варианты рассрочки. Например, половина суммы сразу при заключении ДДУ, 25% – через год и еще столько же – через два года.

Если вы, например, купили квартиру в рассрочку на 5 лет, уже в ней давно живете, но еще не внесли последний платеж, значит, отсчет срока еще не начался. При необдуманной продаже может возникнуть НДФЛ.

Чтобы связаться с нашей командой, оставьте контактные данные и ваш вопрос. Мы свяжемся с вами в течение 3 рабочих дней.