Проще всего оформить имущественный налоговый (проценты по ипотеке) вычет в личном кабинете налогоплательщика на сайте ФНС. Для того, чтобы это сделать, заранее нужно подготовить:

- регистрацию в личном кабинете налогоплательщика на сайте ФНС;

- справку по форме 2-НДФЛ (можно запросить в бухгалтерии);

- справку из банка об уплаченных по ипотеке процентах;

- сертификат электронной подписи (можно получить через приложение «Госключ»).

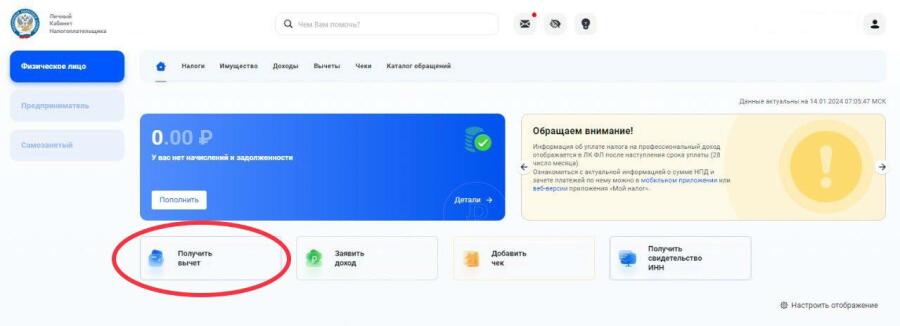

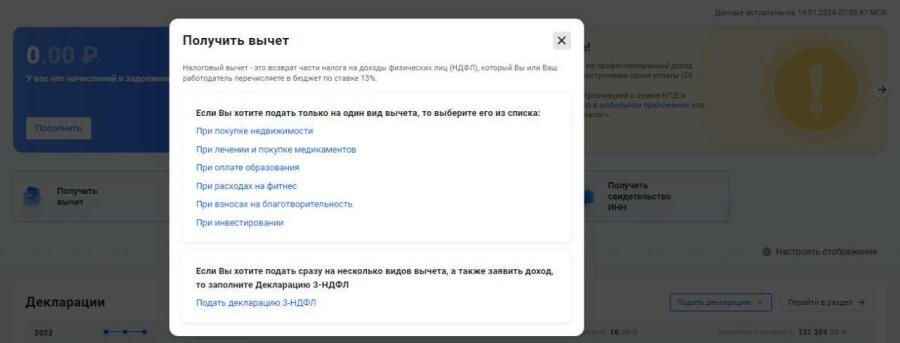

В личном кабинете налогоплательщика на главной странице кликаем на вкладку «Получить вычет». Она расположена под синей формой, в которой указаны налоговые начисления.

Далее потребуется выбрать, какой именно вид налогового вычета мы хотим получить: при покупке недвижимости, при лечении и покупке медикаментов, при оплате образования, при расходах на фитнес, при взносах на благотворительность, при инвестировании. Выбираем нужный вариант. При желании можно подать заявление на получение сразу нескольких вычетов, но меня интересовал один – возврат с процентов по ипотеке – он скрывается во вкладке «При покупке недвижимости».

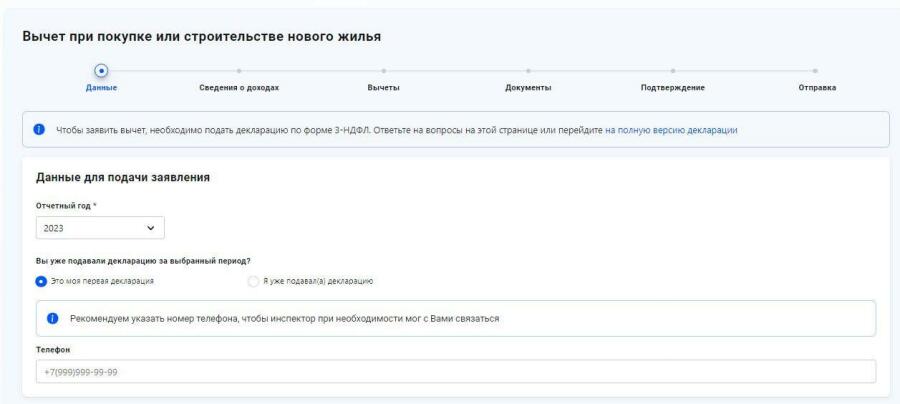

Не все работодатели в январе и феврале успевают подать информацию о доходах и уплаченных налогах своих сотрудников в ФНС (они обязаны это сделать до 1 марта), поэтому программа предупреждает, что 3-НДФЛ декларацию придется заполнить и подать самостоятельно. Здесь же выбираем отчетный год – 2023, указываем, были ли поданы декларации ранее и свой номер телефона – по нему сотрудник ФНС свяжется, если возникнут вопросы или необходимость дослать документы.

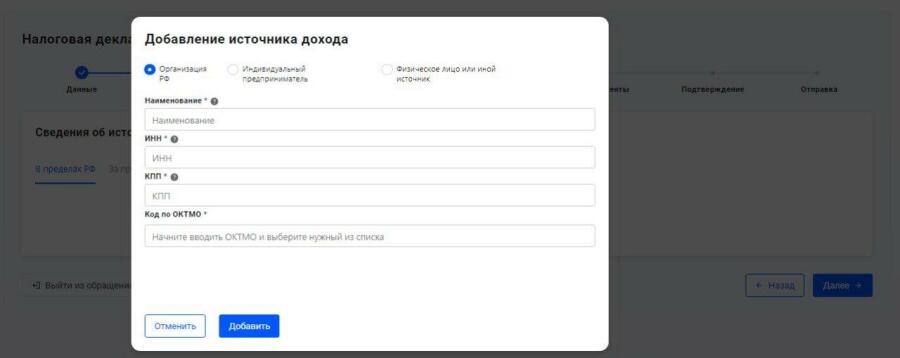

Затем переходим к внесению данных об источниках доходов. Для этого выбираем наименование организации-работодателя, указываем ее ИНН (идентификационный номер налогоплательщика), КПП (присваивается юр.лицу при постановке на учет в налоговых органах), код по ОКТМО (указывает на территориальную принадлежность компании или ИП). Эту информацию можно списать из справки 2-НДФЛ, которую я взяла в своей бухгалтерии.

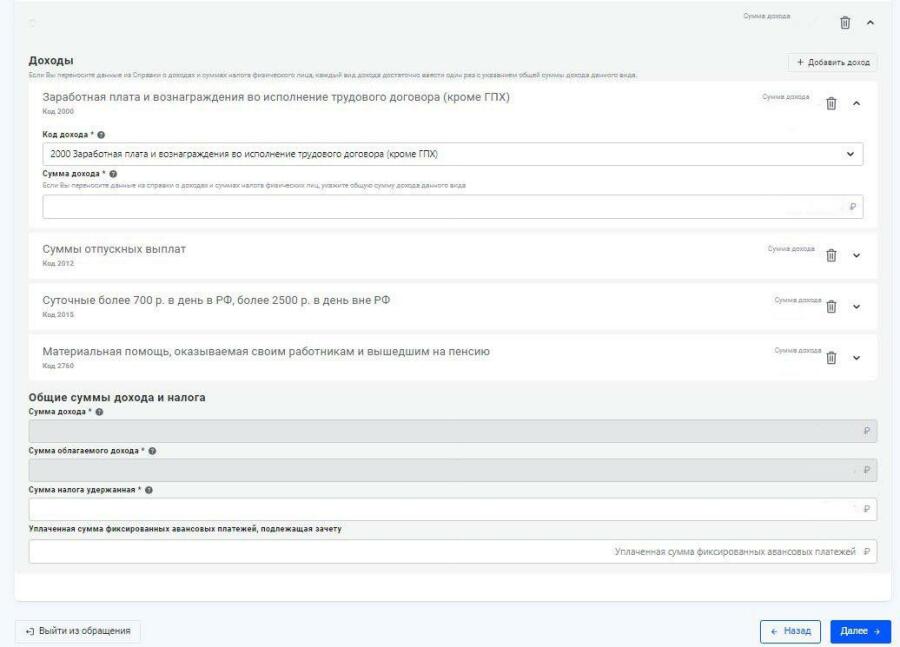

Далее берем данные о доходах из справки 2-НДФЛ и переносим их в форму. Требуется указывать общую сумму отдельно по каждому коду дохода, где, например:

- 2000 – заработная плата и вознаграждение во исполнение трудового договора (кроме ГПХ);

- 2012 – суммы отпускных выплат;

- 2015 – суточные;

- 2760 – материальная помощь.

После того как информация по всем кодам внесена, программа автоматически сводит все в общую сумму дохода. Она должна совпасть с той, что указана в справке из бухгалтерии. После этого требуется самостоятельно ввести сумму налога, уплаченного за выбранный период (она также указана в справке 2-НДФЛ).

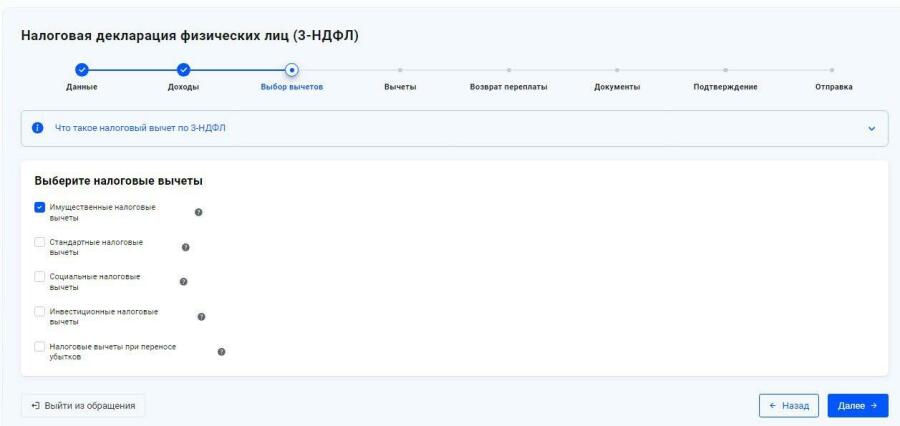

Далее выбираем налоговые вычеты (один или несколько). В моем случае это «Имущественные налоговые вычеты».

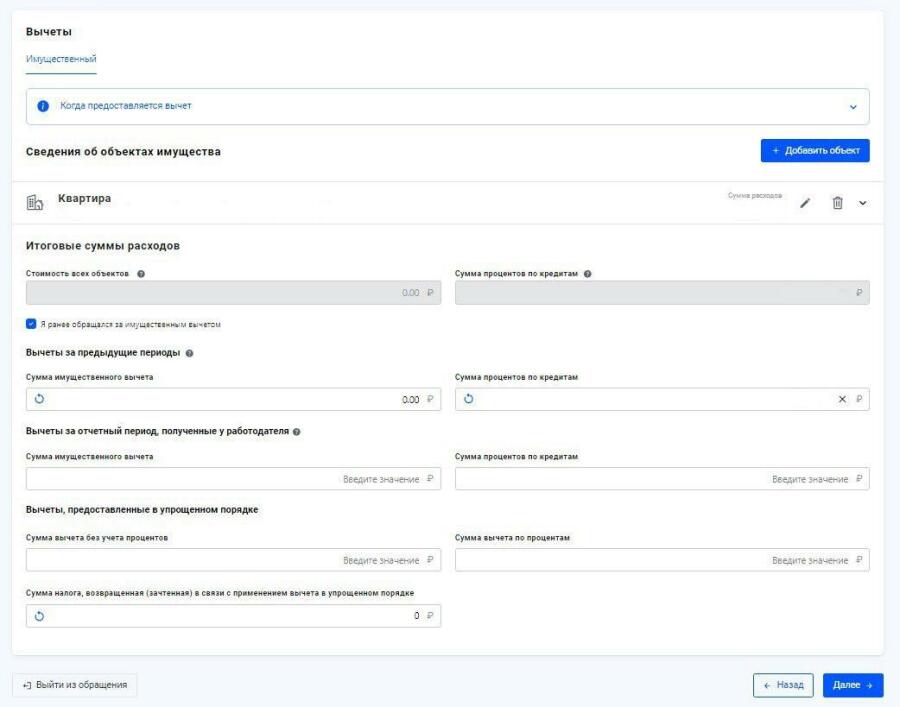

Вводим данные об имуществе (дом, квартира), по которому подается заявление на вычет (если информация была указана ранее, то данные подтянутся автоматически). Далее нужно ввести сумму процентов, уплаченных по ипотеке. Требуется указать данные за все годы действия кредита – справку с такой информацией запрашиваем у банка, который выдал жилищный кредит. Здесь же указываем, были ли налоговые вычеты получены в предыдущие годы. Если да, то указываем общую сумму налоговых возвратов (данные об этом можно посмотреть на главной странице в личном кабинете налогоплательщика – ищем декаларации за предыдущие годы с пометкой «исполнено»).

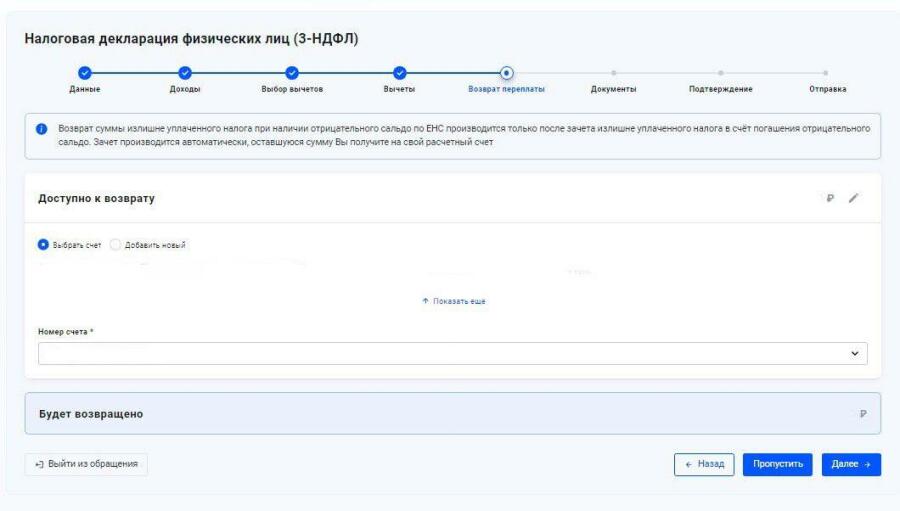

Все необходимые данные введены, и программа автоматически считает сумму, доступную к возврату. Здесь же выбираем номер счета для перечисления налогового вычета.

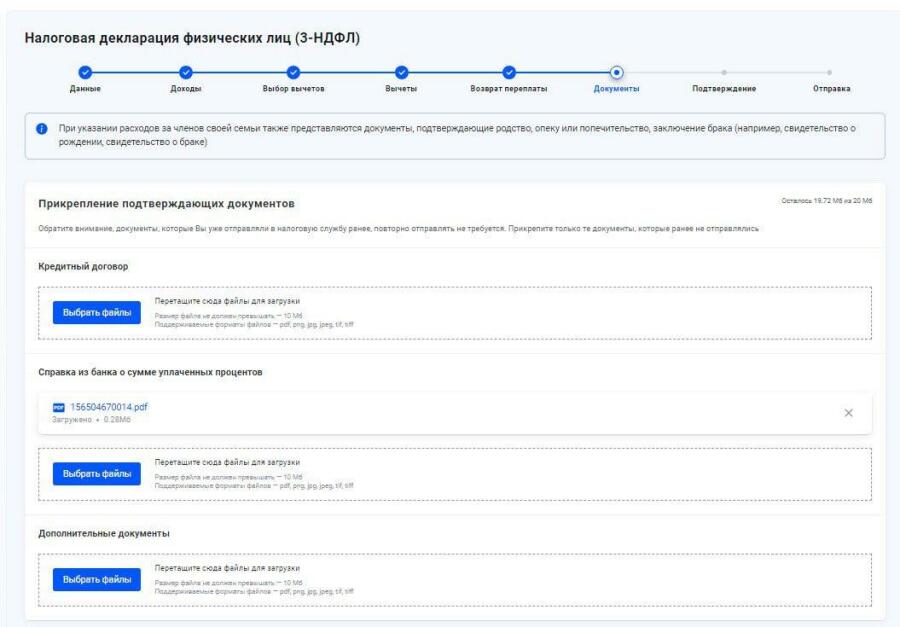

Следующий шаг - прикрепление подтверждающих документов. В нашем случае потребовалось прикрепить кредитный договор, справку из банка и справку по форме 2-НДФЛ. Документы, которые раньше отправлялись в ФНС , повторно отправлять не нужно.

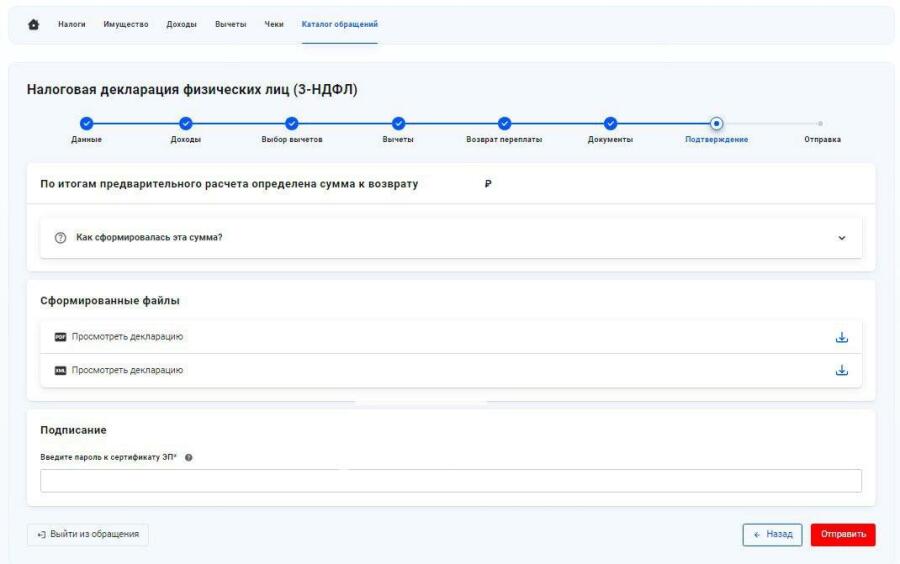

После того, как все документы подгружены, программа показывает предварительный расчет суммы к возврату. Остается ввести пароль к сертификату электронной подписи и нажать «Отправить»

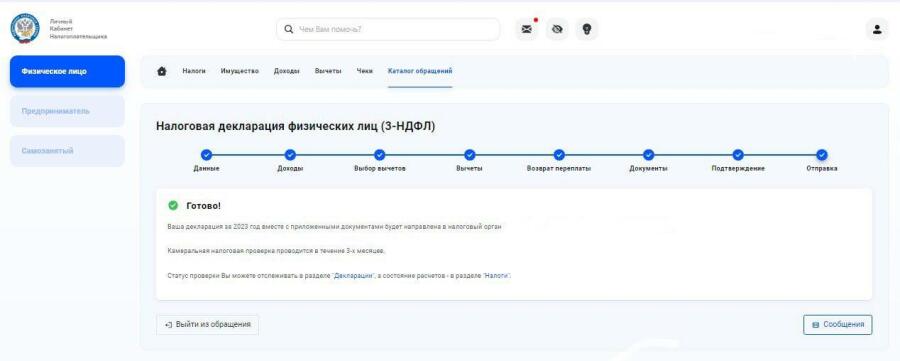

На этом заполнение 3-НДФЛ декларации завершено. Программа информирует о том, что камеральная налоговая проверка будет идти в течение трех месяцев. Все это время можно будет отслеживать статус поданной декларации в своем личном кабинете.

Поступление денег я жду примерно через четыре месяца: три месяца, отведенных на камеральную проверку (она, кстати, может завершиться и раньше) + месяц, который закон отводит на перечисление возврата.

Кстати, имущественный и инвестиционные налоговые вычеты можно получить и в упрощенном порядке. Такая возможность существует с 2021 года. Для этого не нужно даже заполнять 3-НДФЛ и прикреплять документы. Достаточно подписать в налоговом кабинете предзаполненное заявление на вычет (оно формируется автоматически). Максимальный срок камеральной налоговой проверки при этом составит 1 месяц. Впрочем, такая возможность появится лишь в марте – после передачи работодателями информации в ФНС.