Инвестируем в юань: какие есть инструменты

19 апреля 2024

Самая торгуемая валюта

В 2023 году самой торгуемой валютой на Московской бирже стал юань. Китайской валюте с долей в 42% удалось вытеснить с первого места американский доллар (40%). За год объем торгов юанем вырос в три раза – до 34,2 трлн рублей.

Юаню всё больше отдаёт предпочтение Министерство финансов РФ. До февраля 2021 года в государственной «кубышке» – Фонде национального благосостояния (ФНБ) – не было юаней. По состоянию на 1 февраля 2024 года на счетах фонда размещено 227,5 млрд юаней (~ 2,9 трлн рублей).

Структура ФНБ отвечает запросам внешней торговли. Китай является крупнейшим партнером России. Торговый оборот двух стран в 2023 году увеличился на 26,3% до $240,11 млрд. При этом 95% расчетов были проведены в национальных валютах – рублях и юанях.

Вклады в юанях

Вклады в юанях предлагают открыть многие российские банки: Сбер, ВТБ, Альфа-Банк, Тинькофф, ДОМ.РФ, Росбанк, Россельхозбанк. Для открытия счета в юанях можно уже иметь юани на счету либо перевести на счет рубли, которые банк самостоятельно конвертирует в юани по актуальному курсу.

Валютный счет в юанях можно открыть прямо в мобильном приложении. Однако важно помнить об ограничениях на снятие иностранной валюты со счетов и вкладов. Если валюта поступила до 9 марта 2022 года, то снять получится сумму в эквиваленте не превышающую $10 тыс. Остальное банк выдаст в рублях. Если иностранная валюта была зачислена после 9 марта 2022 года, то банк выдаст ее только в рублях по рыночному курсу на день операции.

Депозиты доступны на срок от одного месяца до трех лет, а ставки составляют 3-5% годовых. Минимальные суммы вкладов у банков различаются. Например, в ДОМ.РФ – это 500 юаней (~6,4 тыс. рублей), в Тинькофф – 5 тыс. юаней (~ 64 тыс. рублей), в Сбербанке, Росбанке и ВТБ – 10 тыс. юаней (128 тыс. рублей).

Проценты выплачиваются в юанях. Это может происходить каждый месяц либо в конце срока. Первый вариант при прочих равных выгоднее, поскольку начисленные проценты будут увеличивать баланс счёта и впоследствии на них также будут начисляться проценты.

Также стоит обратить внимание на возможность частичного снятия денег со счета. Одни банки это разрешают, другие – нет. Например, клиент Тинькофф может вывести средства без потери процентов, при соблюдении двух условий:

- не ранее чем через 60 дней после открытия вклада,

- при сохранении минимального остатка на счету в 5000 юаней.

В Росбанке и ДОМ.РФ такая опция отсутствует. Даже при досрочном выводе одного юаня можно потерять начисленные за весь срок проценты.

Вклады в юанях, как и в рублях, защищены системой страхования вкладов (ССВ) в общем порядке до 1,4 млн рублей и до 10 млн рублей в отдельных случаях. Компенсации по валютным вкладам выплачиваются в рублях независимо от того, в какой валюте открывался счет. Расчет происходит по курсу Банка России на дату страхового случая (например, отзыв лицензии у банка).

Главное преимущество вклада в юанях – гарантированная доходность. Можно рассчитать сумму, которая будет выплачена при закрытии вклада.

Такой инструмент позволяет диверсифицировать сбережения. Если юань будет расти по отношению к рублю, то владелец вклада не только получит процент за размещение средств, но и выиграет на разнице курсов. Однако важно помнить, что это правило работает и в обратную сторону.

Также стоит учитывать затраты на конвертацию. Если доходы в рублях и траты тоже предполагаются в рублях, то конвертация из рублей в юани и затем обратно в рубли по курсу банка может «съесть» значительную часть прибыли.

Не следует забывать и про налоги по вкладам. Необлагаемая налогом сумма каждый год рассчитывается по формуле:

максимальная ключевая ставка Банка России за год (на 1 число каждого месяца) × 1 000 000 рублей

Если в 2024 году ключевая ставка не поднимется выше текущего уровня в 16%, то в 2025 году от уплаты налога будет освобождена сумма в 160 тыс. рублей. С суммы свыше этого значения попросят заплатить НДФЛ в 13% при доходах до 5 млн рублей в год и 15% – свыше 5 млн рублей в год.

Облигации в юанях

С лета 2022 года на российском рынке появились юаневые облигации. Это долговые бумаги, номинированные в китайской национальной валюте. Как и вклады в юанях они служат для диверсификации вложений.

В настоящее время на Мосбирже торгуется более 20 юаневых облигаций. Среди эмитентов (компаний, выпускающих бумаги) доминируют экспортеры, которые переориентировали свои продажи с западных рынков на восток: Полюс, Сегежа, Роснефть, Русал и др.

«Для таких компаний выгодно занимать в валюте, поскольку обслуживание долга дешевле, чем было бы в рублях, а постоянные притоки валюты от выручки позволяют производить купонные платежи даже при изменениях курсов. Тем более занимать в юанях интересно компаниям, которые в условиях санкций переориентировали свои торговые потоки в азиатские страны, где юань является распространенной валютой внешнеторговых операций», – говорится в материале Мосбиржи.

Для покупки облигаций в юанях не нужен статус квалифицированного инвестора. Порядок их приобретения следующий:

- Открываем брокерский счет (БС)

- Заводим на БС рубли

- Покупаем на бирже юани

- Покупаем на юани облигации выбранного эмитента

Общая доходность от срока погашения по корпоративным юаневым облигациям составляет 2,5-7,5%, что выгоднее выплат по банковским депозитам. Наиболее распространены облигации со сроком погашения от года до трех лет, но есть и бумаги со сроком погашения в 2033 году – например, облигации Роснефти.

Облигации в сравнении с акциями являются более консервативными финансовыми инструментами, однако и у них есть риски. Эти вложения не застрахованы ССВ, а значит при банкротстве эмитента возврат вложенных средств не гарантирован - инвестор сможет рассчитывать на возмещение только в результате конкурсного производства (выплат в результате распродажи активов компании). Поэтому к выбору эмитента нужно подходить внимательно – лучше выбирать бумаги компании с рейтингом не ниже АА.

Выплаты по юаневым облигациям, как и их погашение, происходят в юанях. В отличие от банковских вкладов здесь нет не облагаемой налогом суммы.

Также возможен налог из-за валютной переоценки. Результаты сделок с биржевыми инструментами пересчитываются в рубли по курсу Банка России на дату совершения покупки или продажи. Например, если курс юаня при покупке будет 13 рублей, а при продаже – 20 рублей, то при погашении облигаций инвестору придется заплатить 13% (или 15%) с дохода от курсовой разницы, т.е. с 7 рублей каждой бумаги.

Не стоит забывать и про рыночные риски этого инструмента. При продаже облигации до погашения цена может быть ниже цены покупки.

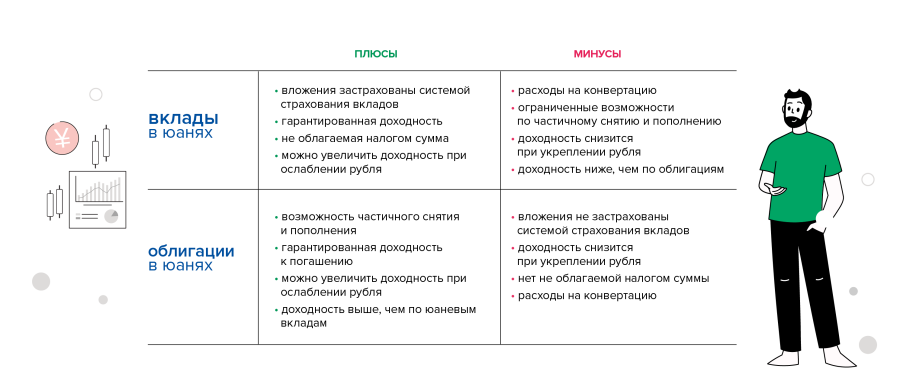

Что выбрать?

Юаневые финансовые инструменты являются способом защитить капитал от ослабления курса рубля. Однако не стоит держать все свои сбережения в юанях. Лучше отдать под инструменты в китайской валюте 5-10% своего инвестиционного портфеля. Какой инструмент выбрать, зависит от предпочтений каждого конкретного инвестора.

Плюсы и минусы вкладов и облигаций

Пожалуйста, оцените материал

Чтобы связаться с нашей командой, оставьте контактные данные и ваш вопрос. Мы свяжемся с вами в течение 3 рабочих дней.

Лекция «Сберегай и приумножай: проверьте, хорошо ли вы управляете своими финансами для людей старшего поколения» в Омской области

- 1 июля 15:30